【確定申告】医療費控除は税率の低い家族の申告に含めて節税しよう!

確定申告の医療費控除は、「生計を一とする家族の医療費」は含めてOKなのを知っている人は多いでしょう。

しかし複数の家族が確定申告を行う場合、例えばお父さんもお母さんも確定申告を行う場合、子供の医療費はどちらに含めれば良いのでしょうか?

誰の申告に含めたらいいか?

この判断は、所得税の税率に大きな影響を与えます。

そこで今回は「医療費控除は誰の申告に含めたら得か」という点を特集します。

医療費控除を適用できる条件

確定申告の医療費控除の適用条件をおさらいしておきましょう。

医療費控除は下記の計算式で求めます。

(実際に支払った医療費の合計)-(保険金などの補てんされる金額)-10万円=医療費控除の金額

しかし総所得金額が200万円未満であれば、総所得金額の5%の金額となります。

また、医療費控除は生計が一の家族分を合算できます。

誰の申告に含めれば良いかの判断基準

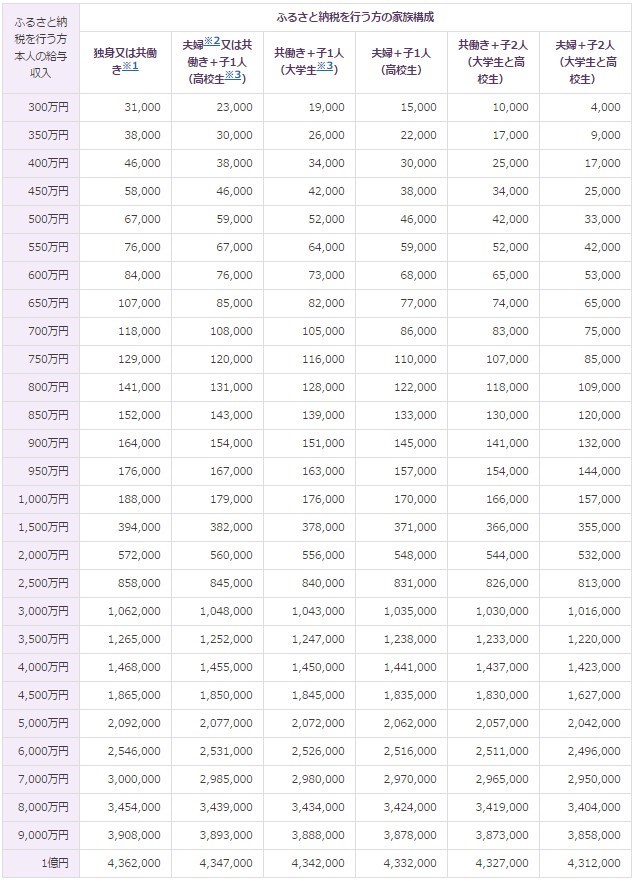

医療費控除を家族の誰の申告に含めるかは、所得税率によって判断します。

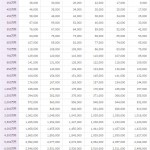

所得税は5%から45%までの7段階に分かれています。

実際の例で見てみましょう。

お父さん

年収600万円 給与控除174万円 所得控除80万円

お父さんの課税所得 600万円-174万円-80万円=346万円

所得税率20%

お母さん

年収400万円 給与控除134万円 所得控除38万円

お母さんの課税所得 400万円-134万円-38万=228万円

所得税率10%

子供

年収150万円 給与控除65万円 給与控除38万円

子供の課税所得 150万円-65万円-38万円=47万円

所得税率5%

(給与控除が三人違うのは、給与控除は給与の収入によって控除金額が違うからです。詳しくは国税庁のホームページの給与所得控除を参照してください。)

三人の所得税率は三つに分かれました。

このような場合、所得税率が一番高いお父さんに医療費控除を適用すると節税できます。

所得税率が高い人に医療費控除を適用しよう

誰に医療費控除を含めるかを判断する必要資料

医療費控除を誰の確定申告に含めるかは、上記の計算をしなくてもある資料を見ればすぐに判断できます。

それは、会社で年末調整をした後の源泉徴収票です。

源泉徴収票にある給与控除後の金額から、所得控除の合計額を差し引きます。

この金額を課税所得と呼びます。

あとは課税所得を上記の表に当てはめれば、すぐに所得税率がわかります。

もし年末調整をしていない場合は、上記のように一つ一つ当てはめて計算する必要があります。

医療費控除の仕方

では、実際の医療費控除の申告の仕方をお父さんの例で考えてみましょう。

お父さんの下記の資料を準備します。

お父さんの年末調整後の源泉徴収票

生計を一にする家族の医療費の領収書

年末調整した源泉徴収票には、

- 生命保険地震保険控除額

- 社会保険料の金額

などがすでに記載されています。

ですので、控除証明書のはがきなど原本を用意する必要はありません。

年末調整後の源泉徴収票はとても便利です。

これ一枚で医療費控除以外の情報を得ることができます。

さらに医療費控除の領収書を計算します。

家族ごと、病院ごとに集計してください。

医療費控除の明細書は封筒一体型となっています。(税務署でもらうことができます)

それに明細を書き、封筒に医療費の領収書原本を入れ、確定申告書と一緒に提出します。

家族の誰に含めるかを計算するのは面倒だと思うかもしれません。

しかし家族で協力すれば、納めすぎた税金を取り戻せます。

取り戻したお金で家族で一緒に食事にいけるかもしれませんね。