確定申告で控除を受けられる扶養の範囲と条件

確定申告で個人の税金を清算するわけですが、その税金は受けられる控除がどれくらいあるかによって大きく変わります。

控除には様々な種類がありますが、特に扶養控除は税金の計算に大きな影響を与えます。

しかし近年この扶養控除も大きな改正があり、以前のように受けられない控除や新しく受けられるようになった控除もあります。

以前の知識のままでは計算を間違えてしまいます。

ここでは最新の受けられる扶養控除について特集します。

扶養って何?

では扶養とは一体どのような事なのでしょうか?

普段の生活ではあまり聞きなれない言葉ですよね。

一般の国語辞典には「扶養とは助け養うこと、生活を助けること」と書かれています。

しかしこの概念ではあまりにも漠然としていて、基準がわからないため困ってしまいます。

税金の計算の際には、明確に条件を設けて、どの範囲を扶養控除として参入していいかを定めています。

扶養控除の種類

ではどのような扶養控除があるのでしょうか?

大きく分けると2つあります。

一つは配偶者控除です。

もう一つは配偶者以外の扶養親族控除です。

では一つ一つみてみましょう。

配偶者控除

国税庁のホームページによると配偶者控除はこのように定義されています。

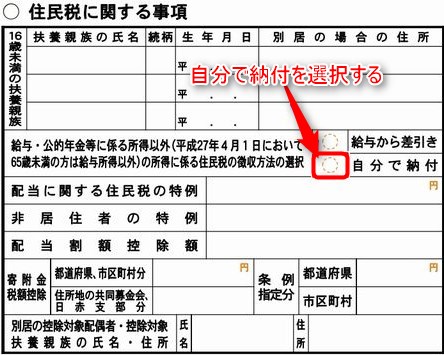

控除対象配偶者とは、その年の12月31日の現況で、次の四つの要件のすべてに当てはまる人です。

- 民法の規定による配偶者であること(内縁関係の人は該当しません)

- 納税者と生計を一にしていること

- 年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

とあります。

1の要件にも書いていますが、「配偶者がいる場合に受けられる控除」ですので、法律上で婚姻関係にある必要があります。

12月31日時点で婚姻関係がなければなりません

年の途中で離婚した場合は含められません。

また3に関しての38万という数字ですが、収入ではなく所得が38万です。

つまり、収入金額から給与控除などの各種控除を引いた後の金額です。

また4に関しては毎年多くの方が間違いやすい要件です。

青色申告事業専従者とは

なぜ青色申告事業専従者や白色申告事業専従者は、配偶者控除を受けられないのでしょうか?

まず青色事業専従者の場合は、事前に青色事業専従者給与に関する届出書によって給与額を届けています。

通常、生計を一にする配偶者や親族が経営する会社からもらう給与は、経費に算入できません。

しかし、青色専従者給与によって届けている給与は、経費に参入できます。

すでに給与として経費に算入しているため、配偶者控除は受けられません。

また白色専従者控除も配偶者であれば86万、その他親族であれば50万受けることができます。

それで専従者控除を既に受けている配偶者は、配偶者控除を受けることができません。

ダブルでは控除は受けられないということです。

配偶者以外の扶養控除

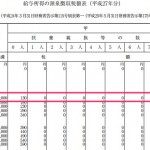

16歳以上の親族で年齢や同居の有無、また所得で判断します。

収入の条件は配偶者控除と同じです。

特に注意が必要なのが、老人扶養親族です。

同居の有無が大きく影響しますが、この同居の判断が難しい場合があります。

今は介護施設に入居している方も多いので、実際には一緒に住んでいなくても費用の負担をしている方も多いと思います。

病気入院の場合で別居の場合は、例え結果が長期であっても同居としてみなすことができます。

しかし老人ホームなどの介護施設に入居している場合は、そこが居住地となるため、同居としてみなすことができません。

また16歳未満のお子さんの扶養控除は廃止されました。

それでよく私の税理士事務所でも、自分は子供がたくさんいるのに、子供のいない友達と税金が変わらないと言われることがあります。

この場合の16歳未満の子供には扶養控除を当てはめられないため、税金の計算に影響しないというわけです。

このように扶養控除には、様々な条件が関係しています。

自分の家族の状況に合わせて正確な申告を目指しましょう。