確定申告と住民税。普通徴収と特別徴収の違いとは

確定申告によって所得税の申告を行うことができることは、多くの人が知っています。

しかし、「確定申告によって住民税の申告もできる」ということを知らない人は多いようです。

所得税と住民税の納付の仕方や納付時期も違うため、混乱してしまいますよね。

住民税は、

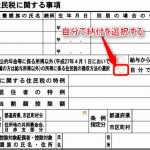

- 普通徴収

- 特別徴収

という二つの方法によって納めることができるため、自分にとってどちらが良いのかわからないという人も多い模様。

ここでは確定申告と住民税の関係、また普通徴収と特別徴収の違いについて特集したいと思います。

特別徴収と普通徴収の定義

特別徴収とは簡単に言うと、「会社が本人に代わって住民税を納めること」です。

毎月の給与から住民税が天引きされます。

原則として、従業員の少ない事業所でも特別徴収にしなければなりませんが、まだまだこの点で特別徴収を実施していない事業所は数多く見られます。

またパートやアルバイトでも特別徴収しなくてはいけませんが、この点でもまだ実施できていない事業所が多く見られます。

ですので現在多くの市町村が、事業所に特別徴収への切り替えを促進する活動を行っています。

普通徴収とは、「納税者本人が納付書によって自分で住民税を納めること」です。

会社側は、従業員の住む市町村ごとに住民税を納入しなくてはいけません。

また従業員が普通徴収で納めたいと言っても、所得税の源泉義務のある事業主は特別徴収しなくてはいけないので、従業員の希望で普通徴収にすることはできません。

また会社側の事務が複雑になるので普通徴収にしたいと希望する事業所もありますが、原則そのような理由での普通徴収の選択は認められていません。

ただし以下の理由の場合は普通徴収を選択できます。

退職する際は、残りの住民税の支払い方法を一括か普通徴収で選べます

住民税を引ききれないほどの給与額

普通徴収を選択できる所得

特別徴収と普通徴収のメリットとデメリット

特別徴収のメリット

- 会社で天引きされるため、納付忘れを防げる

- 納付回数が12回なので、一回の納付額の負担が少ない

特別徴収のデメリット

- 会社側が入社、退社の手続きが必要なこと

- 会社側にとって毎月納付に手間がかかる

- 本人が副業をしていたら会社にばれてしまう可能性がある

普通徴収のメリット

- 自分で納付するため住民税がいくらなのかをきちんと理解しながら納税できる

- 納付期限内で自分の好きなときに納税できる

- 副業の住民税が会社にばれない

普通徴収のデメリット

- 納め忘れが生じやすい

- 納付が10回で行うため、一回の負担が大きくなる

住民税と確定申告の関係

各市町村は会社が行う年末調整や確定申告によって、従業員の収入を把握しています。

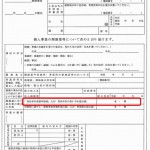

確定申告書の第二表は税務署から各市町村へ送られ、その情報を元に住民税を計算していきます。

もし自分が所得税が掛からないということで確定申告をしなくても、各会社は年末調整が終わった後に、従業員の源泉徴収表を従業員の住所地の属する市町村へ送っています。

ですので確定申告の有無に関わりなく、市町村はあなたの収入を把握しています。

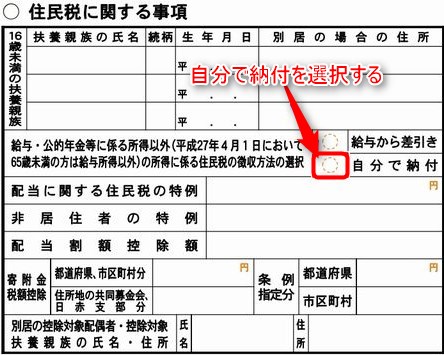

確定申告によって条件を満たす収入に対しては、納税方法を特別徴収か普通徴収のどちらかに選択することができます。

また自分の所得の種類が非課税の場合は、当然確定申告する必要はありません。

例えば障害年金や遺族年金のみの受給であれば、非課税所得なので確定申告は不要となります。

しかしもし確定申告をしない場合は市町村が収入を正確に把握できないため、高額の住民税の納付書が送られてくることもあります。

それを避けるために、確定申告を行っていない人は住民税の申告を各市町村へ行うことをお勧めします。

ただもうすぐマイナンバー制度が始まり、行政の情報が共有される予定なのでこの点はもしかしたら改善されるかもしれません。