副業の所得を確定申告する場合に使える控除

人それぞれ家族背景や性格が違うように、働き方も違います。

働き方が違うということは、確定申告の仕方も一人一人違います。

確定申告の違いで大きな影響を与えるのが、税金を計算する際に当てはめられる各種控除です。

特に副業の種類はたくさんあり、確定申告の方法も様々です。

ここでは副業の確定申告の際、どんな控除が使えるのか特集します。

目次

控除とは~控除と納税額の関係

そもそも控除とは何でしょうか?

それは簡単にいうと、収入から差し引くことができる金額のことです。

控除額が大きければ大きいほど、所得額は少なくなります。

副業の種類によっては金額に大きな差がでるかもしれません。

ですので控除の金額の大きさと納税する金額には密接な関係があります。

副業と本業で使える控除に違いはあるの?

では副業と本業で使える控除に違いがあるのでしょうか?

幾つかのケースをみてみましょう。

本業=給与所得 副業=給与所得の場合

このような場合は本業も副業も所得の種類が同じになります。

この場合は給与控除を使います。

給与控除は合算して使います。

本業、副業別々にお給料をもらっていても、確定申告においては合算して給与控除を計算します。

給与控除の金額は最低65万から受けられ、給与控除は国税庁のホームページで計算方法を確認できます。

⇒https://www.nta.go.jp/taxanswer/shotoku/1410.htm

本業=事業所得 副業=給与所得の場合

この場合事業収入に関しては、事業にかかった経費を事業収入から控除します。

副業の給与所得は給与控除を受けることができます。

本業=事業収入 副業=事業収入の場合

この場合は二つの事業収入をそれぞれ確定申告します。

特に一つが通常の事業収入、もう一つが不動産収入の場合は注意が必要です。

この場合は確定申告書に添付する収支内訳書または個人決算書の用紙が違います。

通常の事業収入…場合は、一般用の収支内訳書、個人決算書

不動産収入…不動産用の収支内訳書、個人決算書

経費も明確に分け、それぞれの事業収入に関係する経費を控除として差し引きます。

所得控除の種類と適用条件

上記では収入に当てはめられる控除を考慮しました。

ここからは、所得から差し引くことができる所得控除についてみてみましょう。

所得とは収入から収入に関係する控除を差し引いた後の金額のこと。

所得控除とは、この所得からさらに差し引くことができる控除です。

適用条件は様々です。

幾つかみてみましょう。

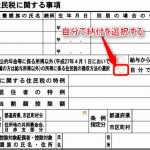

人的控除

人的控除とは納税者本人を含め、扶養している家族に関して受けられる控除です。

適用条件としては年齢、同居の有無、扶養の家族の収入などの要素を考慮して決めます。

保険料控除

保険料控除には生命保険、介護保険、地震保険、社会保険控除が含まれています。

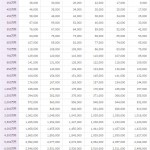

生命保険、介護保険、地震保険は保険料を国税庁のホームページに書かれている計算式に当てはめ控除額を計算します。

⇒https://www.nta.go.jp/taxanswer/shotoku/1140.htm

最大で合計12万円控除を受けることができます。

国民健康保険や会社の給与から天引きされている社会保険料、また国民年金保険料は払った金額全額控除に入れることができます。

医療費控除

年間に払った医療費を一定の計算式に基づいて計算し控除額を求めます。

計算式は国税庁のホームページをご参照ください。

⇒https://www.nta.go.jp/taxanswer/shotoku/1120.htm

医療費控除は納税者本人のだけではなく、生計を一にしている家族の医療費も含めることができます。

注意が必要なのが、文書料や美容のための医療行為に対する医療費、人間ドックなどの健康診断料は医療費控除に含めることはできません。

寡婦控除

寡婦控除とは、死別、離婚している人が受けられる控除です。

控除を受けるには所得の制限があったり、離婚の場合は扶養親族がいなければ受けることができません。

勤労学生控除

国税庁が指定する学校に通いながら、仕事をしている人が受けられる控除です。

このように副業、本業共に収入から差し引くことができる控除と所得から差し引くことができる所得控除があります。

きちんと理解して最大の控除を受け、節税しましょう。