ふるさと納税の確定申告の必要書類と目安額

テレビや新聞でこれほどまでにふるさと納税が取り上げられた年はありません。

私の勤めている税理士事務所でも、ふるさと納税が始まった当初は、ふるさと納税の確定申告の件数は少ないものでした。

しかしこのようにメディアに取り上げられて以来、ふるさと納税の確定申告は増える一方です。

今回は昨年初めてふるさと納税を行った方必見!

ふるさと納税の確定申告と必要書類について特集します。

目次

ふるさと納税の確定申告の方法

ではふるさと納税をした場合の確定申告の方法をご紹介しましょう。

以下の3つの方法から選択できます。

手書きで申告書を作成

税務署でもらった申告書か国税庁のホームページでダウンロードした様式に手書きで記入し提出します。

国税庁ホームページの確定申告書作成コーナーで作成

パソコンで申告書を作成して、印刷後提出します。

電子申告(e-tax)で作成

パソコンで申告書を作成し、印刷せずインターネットで提出します。

この場合は住基カードやカードリーダーを事前に準備しておく必要があります。

ふるさと納税の確定申告の必要書類

ふるさと納税の確定申告に欠かせないのが、寄付金の受領書です。

これが無ければ、納めた寄付額を証明できません。

さらに確定申告の基本的な資料も準備する必要があります。

給与、年金の源泉徴収票

社会保険料、国民年金保険料の金額の証明書

医療費控除を受ける場合、医療費の原本領収書

生命保険、介護保険、地震保険料証明書

銀行が発行している借入金の年末残高証明書(住宅ローン借入金特別控除を受ける場合)

扶養に入れる予定のある家族の収入を証明するものや生年月日等の情報

基本的にこのような必要書類を事前に準備しておけば、ふるさと納税の確定申告もスムーズにいきます。

ふるさと納税で損をする人がいるって本当!?

皆さんはふるさと納税をして損する人がいるって知っていましたか?

本来、所得税や住民税を安くできると思って寄付したのに、損してしまうことがあるのです。

ではどんな人が損をしてしまうのか見てみましょう。

所得税と住民税が非課税の人

所得税と住民税が非課税の人は、払う税金がないので、ふるさと納税をしても税金上得なことはありません。

ただ自治体に寄付したということになってしまいます。

事業収入がある方で、開業当時は赤字になり所得が出ず、所得税も住民税も非課税という方もおられます。

非課税かどうかは収入の大きさで決まるのではなく、収入から控除・経費を引いた後の金額で決まりますので、単に収入の額だけで判断しないよう注意しましょう。

年末調整や確定申告をしていない人

会社員であれば、ほかに副業が無い限り、会社が年末調整で税金を精算してくれます。

自営業であれば、自分で確定申告を行って税金を精算します。

しかし複数の仕事を掛け持ちしている人はどうでしょうか?

一つ一つの仕事の給料があまり多くないため、すべて年末調整も確定申告もしておらず税金の精算をしていない場合です。

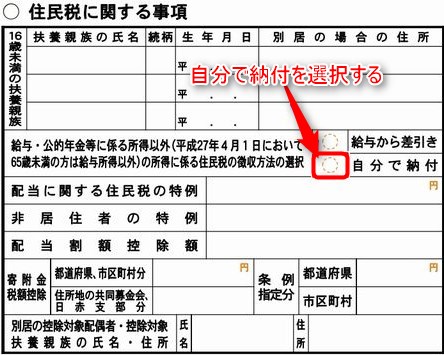

ふるさと納税は確定申告で精算します。

何もしなければふるさと納税の恩恵を受けられません。

年収が少なく年齢の高い子供がいる場合

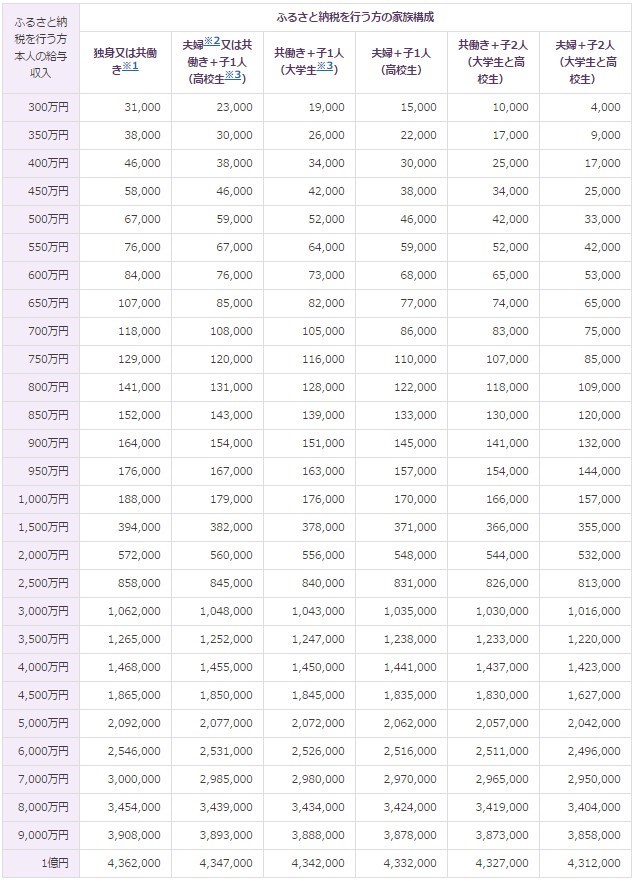

総務省のふるさと納税ポータルサイトには、ふるさと納税の上限額の目安が書かれています。

これは年収・家族構成でその人がどれくらいの金額までふるさと納税を行ったらいいかを示すものです。

例えば年収300万円で夫婦二人と高校生の子供が一人いたとしましょう。

この場合のふるさと納税の上限目安額は15000円です。

15000円までのふるさと納税は納税額から2000円引いた金額が全額控除されますが、越えた部分は全額控除の対象とはなりません。(これは住宅ローン控除や医療費控除がない給与所得者の場合)

どれくらいふるさと納税を行ったら得なのか、自分で計算することは難しいです。

しかしふるさと納税シュミレーションをネットで検索するとたくさんのシュミレーションサイトが見つかります。

ぜひ一度試してみてはいかがでしょうか?