不動産収入の確定申告で注意する点

自分で購入した不動産であれ、親から譲り受けた不動産であれ、不動産収入がある方は確定申告をする必要があります。

初めて不動産収入の確定申告をする方は、確定申告の仕方がさっぱりわからず頭を悩ませていませんか?

また不動産収入以外にも収入がある人は、どのように確定申告を行ったらよいのでしょうか?

ここでは不動産収入の確定申告の仕方について詳しく取り上げます。

不動産収入の概念

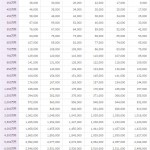

不動産収入は2タイプに分けることができます。

- 事業規模でない不動産収入

- 事業規模の不動産収入

では事業規模かどうかはどこで判断するのでしょうか?

国税庁のホームページには事業規模の定義がこのように説明されています。

(1)貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること。

(2)独立家屋の貸付けについては、おおむね5棟以上であること。

これをよく「5棟10室基準」と呼ばれています。

貸地の場合は5件で1室、駐車場は5台を1室と判断します。

また、「5棟10室基準」を満たしてはいないが、収入が高い場合もありますよね。

例えば貸している相手が4件だが、年間の収入は数千万あるという状況はどうでしょうか?

確かに「5棟10室基準」の条件は満たしていませんが、収入から見れば十分事業規模とみなされる。

このような場合は、個別に税務署に相談することが必要です。

不動産収入の確定申告の仕方で注意する点

上記で述べたように、不動産収入には事業規模とそうでないものがあることがわかりました。

では事業規模に該当する場合と該当しない場合では、どのような違いがあるのでしょうか?

確定申告の仕方で差が出る部分をいくつかご紹介しましょう。

青色申告特別控除65万円は、事業規模の不動産収入にだけ適用できる

青色事業専従者給与は事業規模の不動産収入にのみ適用できる

などがあります。

ほかにもいくつかありますが、この2つがよく間違えられている点です。

また不動産を取得するために要した借入金の利子の取り扱いも注意が必要です。

通常、不動産を取得するために要した借入金の利子は経費にできます。

しかし不動産所得が赤字になる場合は、土地等を取得するためにかかった借入金の利子は経費に入れることができません。

不動産収入の確定申告の際は、いったん利子を経費に入れ黒字か赤字を判断します。

赤字であるなら、その赤字の所得から土地の取得にかかった利子を差し引き、最終的な所得を計算します。

そして土地の取得にかかった利子を忘れずに収支内訳書の一番下に記入します。

不動産収入以外にも収入がある場合

では不動産収入以外にも収入がある場合は、どのように確定申告をするのでしょうか?

ここでは2つ例を挙げてみましょう。

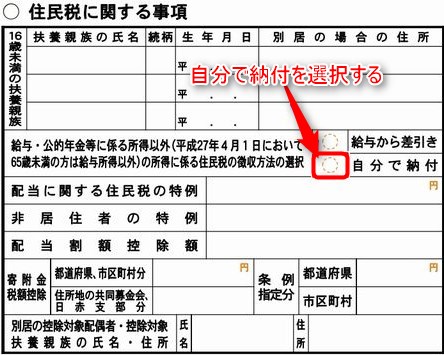

給与所得がある場合

不動産所得が赤字の場合、給与所得と通算することができます。

なので、給与所得者で不動産業もしている人は、確定申告によって還付金を受け取れる可能性があります。

しかし損益通算できない場合もあります。

別荘のような、生活に絶対必要でない資産から出る損失や、上記で述べた土地の借り入れの際の利子に相当する部分の金額で一定の物は給与所得と通算できないことになっています。

事業所得がある場合

不動産業とは別に違う事業をしている方も多いでしょう。

白色申告者の場合

不動産収入、その他の事業収入それぞれ所得を計算し、合算した所得に関して税金計算を行う。

青色申告者の場合

白色申告者と同じでそれぞれの事業で所得を計算しますが、青色申告特別控除の適用の際は注意が必要です。

確定申告書と共に不動産収入用とその他事業用の個人決算書を添付しますが、どちらに65万控除を記入すればいいのでしょうか?

まずは不動産収入の方から先に65万控除の適用を受けます。

そして控除の残りがあれば、その他の事業の方から差し引きます。

不動産収入とその他収入のどちらからも65万控除を引かないように注意しましょう。