【確定申告の仕方】引っ越して税務署の管轄が変わったらどうなるの?

年の途中で引っ越ししたり、事務所を移転した場合はどのような処理が必要なのでしょうか?

転居先が国内とは限りません。

海外に転勤した場合は、どのように確定申告をしたらよいのでしょうか?

所得税は税務署の管轄ですので、移転の手続きを税務署で行わなければなりません。

今回は住所を変更した場合の確定申告の仕方を特集したいと思います。

日本国内で住所を変更した場合

引越は本来の家の近くの時もありますし、まったく他県へ引っ越す場合もありますよね。

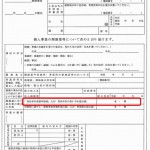

どちらにしても税務署に「納税地の異動に関する届出書」を提出しなければいけません。

提出期限は明確に決められていませんが、異動後すみやかに提出します。

自分がどこの税務署の管轄に属しているかは、国税庁のホームページで検索することができます。

自分の所属する県を選択し、管轄地域から自分の住所地の市町村を探します。

大都市の場合「区」や「丁目」で管轄税務署が違う場合がありますのでご注意下さい。

提出先ですが、もし引っ越し前と引っ越し後の管轄税務署が同じであれば、同じ税務署へ提出します。

管轄税務署が変更になった場合は、引っ越し前と引っ越し後の両方の管轄税務署へ提出する必要があります。

確定申告書は新しい引越先の管轄税務署へ提出します。

海外転勤になった場合

世の中グローバル化が進み、海外で働く人も増えてきました。

国内で給与を得ていた人が海外へ転勤になる場合の確定申告の仕方はどうなるのでしょうか?

一年以上の予定で海外に転勤・出向になる人は、国内に住所を持たない人となり、所得税上は非居住者という扱いになります。

海外転勤になる前までに日本国内で得ていた給与は、会社の年末調整で税金を清算することができます。

その際には「給与所得者の扶養控除等申告書」や各種控除証明書、扶養の情報を会社に事前に知らせておきます。

海外勤務中に日本で発生する所得

非居住者の時でも、日本で発生した所得に関しては所得税の課税対象となります。

よくあるケースでは、日本国内に不動産を持っていて不動産収入がある場合が挙げられます。

このような所得を「国内源泉所得」と呼びます。

長期海外勤務の場合は、そう簡単に日本へ帰国できません。

ですので、自分の申告を管理してくれる「納税管理人」を定め「納税管理人の届出書」を税務署に提出します。

納税管理人は法人でも個人でも選出でき、非居住者の出国する前の納税地に提出します。

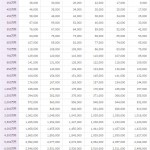

不動産収入は1月1日から出国する日までに生じた所得と、出国した翌日から12月31日までの間に生じた所得を合計して申告します。

納税地を変更するには

基本的に住所地を納税地に定めますが、居所を納税地として定めたいという場合もあります。

住所と居所の違いは以下の通りです。

- 住所…住民票上の住所(生活の本拠地)

- 居所…生活の本拠地ではないが、現在事情があり実際に住んでいる場所

また自分の住所地ではなく、事業所がある場所を納税地にしたい場合もあります。

このように住所以外の場所を納税地に選択したい場合は、税務署に「所得税・消費税の納税地の変更に関する届出書」という書類を提出しなければなりません。

この書類も変更前と変更後で税務署の管轄が変わるならば、両方の税務署へ提出する必要があります。

この場合も確定申告書は新しい管轄の税務署へ提出します。

また確定申告書上部には自分の現住所地等を記入する場所がありますが、その下に申告する年の翌年1月1日の住所という欄があります。

例えば平成27年の確定申告書の現住所の下には平成28年1月1日の住所という欄があります。

平成28年2月15日付けで新しい場所Aへ引越しし、平成28年1月1日の以前の住所をBとします。

新しい税務署に申告書を提出する際は、現住所はA、平成28年1月1日現在の住所はBと記入します。

そして納税者の異動に関する届出書を確定申告書と共に提出したら完了です。