【年金受給者】確定申告不要のボーダーライン

年金受給者にとって確定申告は、大きな悩みの種ではないでしょうか?

毎年とても混雑している税務署へ行き、長い時間並ぶだけでもとても骨の折れる仕事です。

確定申告しなくて良いのならそうしたいというのが本音かもしれませんね。

では、確定申告が不要かどうかは、どのように判断したら良いのでしょうか?

ここでは年金受給者の確定申告不要のボーダーラインについて特集します。

年金はどんな種類の所得か?

確定申告において、給与所得や事業所得という言葉はなじみ深いかもしれません。

では、年金はどんな種類の所得に属するのでしょうか?

年金収入は雑所得という分野に属します。

年金の中でも公的年金等とその他の年金に分けられます。

自分が受け取っている年金はどちらなのかは、受け取っている年金の証明書から判断できます。

証明書に「公的」という言葉が書かれていれば、公的年金の部類になります。

書かれていない場合はその他年金に属します。

公的年金の控除額

公的年金の控除額について、国税庁のホームページにはこのように書かれています。

年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

65歳未満 | (公的年金等の収入金額の合計額が700,000円までの場合は所得金額はゼロとなります。) | ||

700,001円から1,299,999円まで | 100% | 700,000円 | |

1,300,000円から4,099,999円まで | 75% | 375,000円 | |

4,100,000円から7,699,999円まで | 85% | 785,000円 | |

7,700,000円以上 | 95% | 1,555,000円 | |

65歳以上 | (公的年金等の収入金額の合計額が1,200,000円までの場合は、所得金額はゼロとなります。) | ||

1,200,001円から3,299,999円まで | 100% | 1,200,000円 | |

3,300,000円から4,099,999円まで | 75% | 375,000円 | |

4,100,000円から7,699,999円まで | 85% | 785,000円 | |

7,700,000円以上 | 95% | 1,555,000円 | |

(a)×(b)-(c)=課税所得金額

課税所得金額から基礎控除の38万円を引き、それに税率を掛けた額が支払う税額となります。

他にも控除があれば、税率をかける前に差し引きます。

税率は以下の通りです。

公的年金は、65歳未満か65歳以上では所得の計算方法が異なります。

年齢の判定ですが、確定申告の場合は、その年の12月31日における年齢によって判定します。

つまり、2016年の2~3月に2015年分の年金収入を確定申告する場合、2015年12月31日時点での年齢が適用されます。

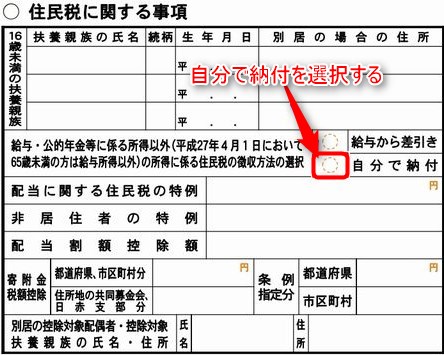

では公的年金受給者は源泉徴収されているのでしょうか?

国税庁のホームページにはこうあります。

公的年金等の支払を受けるときは、原則として収入金額からその年金に応じて定められている一定の控除額を差し引いた額に5.105%を乗じた金額が源泉徴収されます。

つまり源泉を引かれている人と引かれていない人がいるというわけです。

年金受給者の確定申告不要制度

平成23年より年金受給者の確定申告不要制度が始まりました。

国税庁のホームページにはこう書かれています。

平成23年分以後は、その年において公的年金等に係る雑所得を有する居住者で、その年中の公的年金等の収入金額が400万円以下であり、かつ、その年分の公的年金等に係る雑所得以外の所得金額が20万円以下である場合には確定申告の必要はありません

とあります。

ではこの条件に当てはまる人は、確定申告しない方がいいのでしょうか?

私の経験上、年金受給者の確定申告の必要かどうかの判断は、厳密に計算してみないとわかりません。

それは、各個人が受けられる控除が異なるからです。

実際に所得税を計算してみると、年金の証明書に書かれている源泉徴収税よりも税金が少なく出ることもあります。

あるケースでは上記の条件をクリアしており、確定申告不要制度を使って申告しなくてよかったのですが、細かく計算してみると1000円還付があったということがありました。

1000円でも外で一回ぐらいは食事できますね。

生命保険地震保険控除や住宅取得控除、医療費控除などがある方は計算してみて還付されるケースが多くあります。

少し手間がかかるかもしれませんが、計算してみる価値はあるかもしれませんよ。